Riskienhallinta on vakava asia kaikille rahoitusmaailmassa toimiville yrityksille, eivätkä rahastotalot ole tässä asiassa poikkeus.

Varainhoitajat pyrkivät tehokkaalla laskentateholla varustettujen tietokoneiden avulla arvioimaan tapahtumien sekä skenaarioiden todennäköisyyttä ja vakavuutta. Arvioinnissa voidaan hyödyntää sekä määrällistä että laadullista lähestymistapaa, joissa ennustamisen taito ja sijoittamisen tiede kohtaavat.

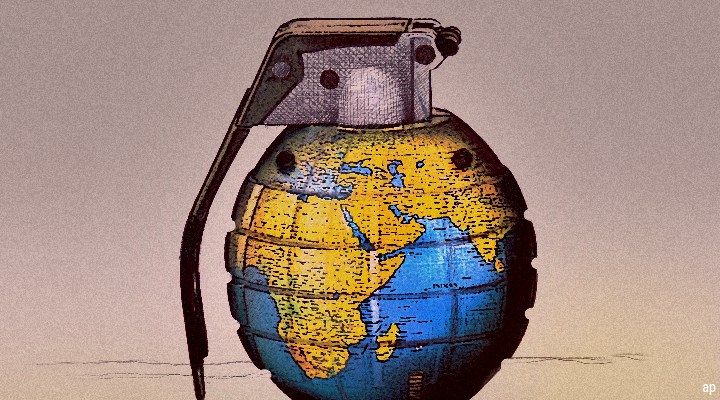

Kahden viime vuoden kaksi suurinta maailmanlaajuista tapahtumaa ovat kiistämättä olleet koronaviruspandemia ja Venäjän hyökkäys Ukrainaan. Vaikka maailmanlaajuisen terveyspandemian riskistä oli keskusteltu jo vuosikymmenten ajan, koronapandemia vaikutti silti odottamattomalta – jopa yllättävämmältä kuin Venäjän hyökkäys. Myös Putinin siirto oli odottamaton, mutta se ei ollut sotilasstrategien käsityskyvyn yläpuolella.

Molemmat tapahtumat tulevat vaikuttamaan tavallisiin ihmisiin vuosikausien ajan. Mutta niillä on merkitystä myös sijoittajille. Ne aiheuttivat kaksi riskisijoitusten myyntiaaltoa (josta lisää myöhemmin), joista toinen oli vakava ja toinen vähemmän dramaattinen.

Riskipitoiset sijoituskohteet ovat volatiileja eli hinnoiltaan epävakaita. Niiden kurssikehitys nojaa myönteisiin uutisiin maailmasta ja taloudesta. Kun makrotasolla tulee huonoja uutisia, riskisijoitusten arvo voi kärsiä pahastikin.

Riskillä tarkoitetaan todennäköisyyttä, että jokin menee pieleen. Esimerkiksi ajattaessa autoa vaarana on loukkaantuminen tai pahimmassa tapauksessa kuolema. Vaikka nykyaikainen turvallisuusteknologia on pienentänyt näitä riskejä, ne ovat silti olemassa. Ukrainalaiset (ja venäläiset sotilaat) joutuvat päivittäin kohtaamaan riskin henkensä menettämisestä.

Ukrainassa käytävään sotaan nähden sijoittamiseen liittyvä riski voi tuntua vähäpätöiseltä, mutta sijoittajina kohtaamme jatkuvasti kipeitä riskejä. Äärimmillään sijoitukset konkurssiin meneviin yrityksiin tai huijauksiin voivat johtaa koko sijoituspääoman menetykseen.

Pitkän aikavälin riskinä voi olla, että osakkeet tai rahastot tekevät odotettua huonompaa tuottoa. Esimerkiksi odotettua huonommin tuottaneet eläkesäästöt voivat rajoittaa eläkeiän elämänlaatua. Mutta toisaalta riskin ottamatta jättämisen seuraukset ovat myös riski. Sijoitusneuvojat ovat esimerkiksi huomanneet eläkesäästäjien ottavan liian vähän riskejä ja katuvan sitä vasta silloin, kun asialle on jo liian myöhäistä tehdä mitään.

Kymmenen ajankohtaista riskiä

Riskistä, ja miten varainhoitajat sitä hallitsevat, voisi kirjoittaa kokonaan oman artikkelinsa. Sen sijaan seuraavaksi tarkastelemme Venäjän hyökkäystä erilaisten riskien näkökulmasta.

1) Maakohtainen rahasto -riski: Venäjä-ETF tai -sijoitusrahastoihin sijoittaneet ovat kärsineet suuria tappioita, ja on äärimmäisen epävarmaa, palaavatko heidän sijoituksensa arvot hyökkäystä edeltävälle tasolle. Kuka ostaisi nyt Venäjä-ETF:n?

2) Osakekohtainen riski: Kuten pakoteartikkelistamme käy ilmi, joidenkin venäläisomisteisten yhtiöiden osakkeet ovat laskeneet merkittävästi vuoden alusta. Lisäksi Evraz ja Polymetal pudotettiin Lontoon FTSE 100 -indeksistä. Muutamassakin kuukaudessa voi tapahtua suuria muutoksia.

3) Kehittyvien markkinoiden riski: Jotkut sijoittajat uskovat kehittyvien markkinoiden maiden olevan kuin kehittyneiden markkinoiden maat aikaisemmin, mutta joissa osakkeet ovat halvempia ja BKT henkeä kohti on alhaisempi. Ennen hyökkäystä Venäjä kuului G20-ryhmään, sillä oli yksi maailman arvostetuimmista keskuspankeista, sen yritykset olivat hyvin pääomitettuja ja ne maksoivat isoja osinkoja. Nyt näin ei enää ole.

4) Geopoliittinen riski: Tämä on yhteydessä kehittyvien markkinoiden riskiin. Hallinnot voivat muuttua ”roistoiksi” yhdessä yössä, mutta toiset ovat kenenkään huomaamatta olleet roistoja koko ajan (ks. jäljempänä). Kollegani Tom Lauricella on ottanut kantaa tähän asiaan.

5) ESG-riski: Sijoittajat saattavat sijoittaja Kiinan ja Venäjän kaltaisiin epädemokraattisiin valtioihin, jos sijoitustuotot ovat riittävän korkeita. Samaan tapaan ihmiset sijoittavat myös tupakka- ja aseyhtiöihin korkeiden tuottojen toivossa. Tämä ”valikoiva muistinmenetys” poliittisesti epämiellyttäviä maita kohtaan on joutunut kovalle koetukselle helmikuun 24. päivän jälkeen. Morningstarin kestävän kehityksen tutkimusjohtajan Jon Halen mukaan "Kiina on ollut uskomattoman tuottoisa kehittyvä markkina-alue sijoittaa, mutta sen hallinnosta on käyty vain vähän keskustelua".

6) Valuuttariski: Ensin Turkin liira, nyt Venäjän rupla. Kehittyvien markkinoiden valuutat voivat romahtaa, ja nopeasti. Se voi murskata osake- ja velkasijoittajien tuotot, jos sijoitukset on noteerattu paikallisissa valuutoissa.

7) Likviditeettiriski: Venäjän rahoitusjärjestelmä on jäädytetty tehden kaupankäynnin mahdottomaksi. FTSE Russell on myös ilmoittanut, että jotkin Lontoossa noteeratut osakkeet poistetaan sen indekseistä: "Mahdollisuutta ostaa tai myydä indeksiin kuuluvien yhtiöiden osakkeita... on rajoitettu vakavasti, koska suuret kansainväliset meklariyritykset eivät enää tue kaupankäyntiä näillä arvopapereilla, minkä vuoksi institutionaalinen likviditeetti ja markkinoiden syvyys ovat riittämättömiä.”

Premier Mitonin varainhoitaja Anthony Raynerin mukaan likviditeettiriskiä aliarvioidaan usein, kunnes se on liian myöhäistä: "Epälikvidillä omaisuuserällä voi olla alhainen volatiliteetti vain siksi, koska sillä ei käydä kauppaa. Markkinakriisien aikana myös epälikvidien omaisuuserien volatiliteetti voi kasvaa hyvin suureksi.”

8) Maineriski: Lista Venäjältä vetäytyneistä monikansallisista yrityksistä on huomattavasti pidempi kuin lista Venäjälle jääneistä. Venäjälle jääneiden Burger Kingin ja Nestlén osakkeenomistajat tulevat esittämään yhtiöiden hallituksille haastavia kysymyksiä seuraavissa yhtiökokouksissa. Venäjälle jääminen lisää negatiivista uutisointia näistä yrityksistä ja lisää niiden PR-riskiä.

9) Luottoriski: Rahastot, joilla on salkussaan Venäjän valtion- ja yrityslainoja, ovat kärsineet markkinoiden joutuessa ahtaalle.

10) Inflaatioriski: Ukrainan sota on sekoittanut hyödykemarkkinoita, ja herättänyt kysymyksiä siitä, mistä Eurooppa saa jatkossa energiaa ja ruokaa. Lyhyellä aikavälillä se on nostanut jo ennestään korkeaa inflaatiota, alentaen länsimaiden elintasoa ja aiheuttaen ongelmia valtioille, joiden julkiset menot ovat olleet jo valmiiksi korkealla tasolla koronaviruksen vuoksi.

Onko mikään muuttunut?

Listaa Ukrainan sodan aiheuttamista riskeistä voisi helposti jatkaa. Vaikka maailma on muuttunut dramaattisesti kahdessa kuukaudessa, osakemarkkinat ovat jo elpyneet hyökkäystä edeltävälle tasolle. Tämä viittaa siihen, että ammattisijoittajat eivät ole huolissaan. Yhtenä riskinä oli, että Venäjän hyökkäys olisi laukaissut osakemarkkinoilla samanlaisen paniikin kuin koronavirus maaliskuussa 2020. Vaikka tältä vältyttiin, Unigestionin vanhemman salkunhoitajan Olivier Marciotin mukaan nykytilanne on edelleen vaarallinen ympäristö osakesijoittajille.

"Elpyminen riskisijoituksissa näyttää mielestämme vain väliaikaiselta nousulta nykyisessä laskumarkkinassa. Useimmat osakemarkkinat käyvät nyt kauppaa korkeammalla tasolla kuin ennen hyökkäystä, vaikka makrotaloudelliset olosuhteet ovat heikentyneet ja keskipitkän aikavälin riskit ovat kasvaneet."

Vaikka S&P 500 ja muut indeksit näyttävätkin rauhallisilta, sota ei ole vielä läheskään ohi, ja negatiivinen uutisvirta, kuten uhkailu ydinaseiden käyttöönotosta, pakottaa sijoittajat tarkastelemaan aikaisemmin lueteltuja riskejä myös jatkossa. Morningstar Investment Managementin sijoitusjohtaja Mike Coop kertoo, että monet sijoittajat alkavat suojautua liian myöhään, vasta paniikin alettua. Jos markkinat kääntyvät taas jyrkkään laskuun, sijoittajat eivät voi sanoa, etteikö heitä olisi varoitettu.

Indekseihin sijoittaminen: puolesta ja vastaan

Mitä kannattaa tehdä jos haluaa säilyttää varansa osakkeissa, mutta on huolissaan markkinalaskuista? On selvää, että tietyt osakkeet ja alat, kuten esimerkiksi ydinenergia, aseet, öljy ja maakaasu, näyttävät nyt houkuttelevammilta kuin ennen hyökkäystä.

Anthony Raynerin mukaan tämä on normaali osa markkinoiden lajitteluvaikutusta: "Riski ei ole staattinen käsite. Samaan tapaan kuin ns. turvasatamien tehokkuus riippuu pääasiallisesta riskinlähteestä, myös defensiiviset sektorit saattavat osoittautua riskialttiimmiksi suhteessa muihin sektoreihin, jos pääasiallinen riskinlähde kohdistuukin defensiiviseksi luokiteltuun sektoriin kaikista eniten."

Voisi olettaa, että nykyiset epävakaat markkinaolosuhteet suosivat osakepoimijoita ja niitä, jotka painottavat salkussaan "sotaosakkeita". Tai onko Venäjän hyökkäys osoittanut, että indeksisijoittaminen toimii? Maaliskuussa MSCI ilmoitti, että Venäjää ei enää lueta kehittyviin markkinoihin, mikä poistaa "Venäjä-riskin" sijoittajilta (epäsuoraa Venäjä-riskiä on tietysti edelleen esimerkiksi Kazakstanin kaltaisilla reunamarkkinoilla).

Myös FTSE Russell on poistanut venäläisiä osakkeita FTSE 100-, 250- ja All-Share-indekseistä. Uuden maailmanjärjestyksen osakkeet saavat tulevaisuudessa todennäköisesti suuremman indeksipainon, syrjäyttäen ongelmalliset osakkeet.

.jpg)