Unicredit (UCG) aloittaa suurten euroalueen pankkien toisen neljänneksen (Q2) tuloskauden 23. heinäkuuta. Sitä seuraavat BNP Paribas (BNP), Banco Santander (SAN) ja Deutsche Bank (DBK) 24. heinäkuuta. Kuun lopun ja elokuun alun välisenä aikana Intesa Sanpaolo (ISP), BBVA (BBVA), ING Group (INGA) ja ABN Amro (ABN) julkistavat puolivuotistuloksensa (ks. taulukko).

Euroalueen pankkiosakkeet nousivat vuoden ensimmäisellä puoliskolla 21,17 prosenttia (Morningstar Eurozone Large-Mid Banks -indeksi), mikä on huomattavasti parempi tulos verrattuna euroalueen markkinoiden kehitystä kuvaavaan Morningstar Eurozone -indeksiin, joka nousi 7,8 prosenttia samalla aikavälillä.

Erityisesti italialaiset pankkiosakkeet vaikuttivat ensimmäisen vuosipuoliskon tulokseen: Unicredit ja Intesa Sanpaolo nousivat 48,3 prosenttia ja 36,9 prosenttia.

Tuottavatko eurooppalaiset pankit edelleen markkinoita paremmin?

Paljon riippuu siitä, miten lähipäivinä julkistettavat osavuosikatsaukset sujuvat.

"Odotamme vahvaa vuosineljännestä niiltä euroalueen pankeilta, joilla on vahvat velkakirjanantotoiminnot, kuten BNP Paribas ja Deutsche Bank", sanoi Morningstarin johtava osakeanalyytikko Johann Scholtz 19. heinäkuuta päivätyssä tiedotteessa. "Yhdysvaltain bulge bracket -sijoituspankkien tulokset osoittavat, että yritykset ovat palanneet velkamarkkinoille jälleenrahoitusta varten. Lisäksi odotamme kaupankäyntitulojen kasvavan Ranskan vaalien aiheuttaman epävakauden vuoksi."

Miten korkojen lasku vaikuttaa pankkiosakkeisiin?

Kesäkuun ensimmäisen koronlaskun jälkeen Euroopan keskuspankki piti korot ennallaan 18. heinäkuuta pidetyssä kokouksessaan. Markkinat arvioivat kuitenkin 80 prosentin todennäköisyydellä, että pankki laskee korkoja vielä 0,25 prosenttiyksikköä seuraavassa kokouksessaan 12. syyskuuta. Korkojen lasku saattaa painaa korkomarginaaleja.

"Vuoden 2024 ensimmäisen vuosineljänneksen tulokset ovat osoittaneet, että korkeampien korkojen aikakausi on ohi ja useimpien euroalueen pankkien nettokorkomarginaalit ovat saavuttaneet huippunsa", sanoi Scholtz. "Tästä huolimatta emme odota nettokorkomarginaalien kaventuvan olennaisesti. Koronvaihtosopimuskorot ovat toisella neljänneksellä hieman korkeammat kuin ensimmäisellä neljänneksellä, mikä viivästyttää ohjauskorkojen laskun vaikutusta. Määräaikaistalletuksiin siirtyminen yö-talletuksista on hidastunut, mikä vähentää marginaalipaineita."

Eurooppalaisten pankkien tärkeimmät tulonlähteet

Sonja Forster, Morningstar DBRS:n Euroopan rahoituslaitosten johtaja, odottaa vakaita voittoja, jotka perustuvat korkeampiin palkkiotuloihin ja muihin kuin korkotuottoihin sekä suhteellisen alhaisiin luottokustannuksiin toisella vuosineljänneksellä ja sen jälkeen. Samaan aikaan nettokorkotuotot (NII) kehittyvät todennäköisesti eri tavoin eri alueilla, mutta pysyvät edelleen suhteellisen korkealla tasolla, hän sanoi.

"Odotamme paranevia tuottoja muilla kuin korkosektoreilla vahvojen pääomamarkkinoiden ansiosta, mikä tukee tuloja esimerkiksi investointipankkitoiminnassa, varainhoidossa, välitystoiminnassa ja vakuutustoiminnassa", Forster kommentoi Morningstarille 19. heinäkuuta. "Taloudellisen toimeliaisuuden asteittainen paraneminen ja luotonannon volyymien kasvu lisäävät myös palkkiotuottoja korkeampien transaktiopalkkioiden kautta."

”NII-kehityksen odotetaan hyötyvän vähitellen kasvavasta lainakysynnästä, mutta nettokorkomarginaalin (NIM) kehitys vaihtelee maittain, vaikka se onkin edelleen korkealla tasolla,” hän lisäsi.

"Pohjoismaiden ja Alankomaiden pankit ovat siirtäneet merkittävän osan korkojen noususta asiakkailleen ja kohtaavat NIM paineita, jotka osittain tasapainottuvat asteittain kasvavien lainamäärien myötä. Etelä-Euroopan pankit ovat onnistuneet siirtämään korkojen nousuja vain rajoitetusti, minkä vuoksi NII:t ennakoidaan säilyvän vahvoina. Vaikka näillä alueilla onkin laajempi osuus vaihtuvakorkoisia lainoja, ensimmäisen koronlaskun ei uskota vaikuttavan merkittävästi. Lisäksi ei odoteta, että tulevat koronlaskut heijastuisivat kokonaisuudessaan NII:n, suojauksen vuoksi."

Pankkien riskit vähenevät

"Eurooppalaisten high yield -lainojen pienemmät korkomarginaalit viittaavat siihen, että luottomarkkinat suhtautuvat yritysten maksukyvyttömyysriskiin entistä optimistisemmin", Scholtz totesi. Hän jatkoi, "koska työttömyysaste on historiallisen matala suurimmassa osassa euroaluetta, emme odota kotitalouksien luotonlaadun heikentyvän".

Kustannusten osalta pankkien tuloslaskelmat eivät vielä heijasta neuvoteltujen palkankorotusten täyttä vaikutusta. Morningstarin analyytikko odottaa kuitenkin, että sääntelykustannukset laskevat, koska kriisiaikana käytettävän hätärahaston (Single Resolution Fund) maksujen käynnistysvaihe on nyt saatu päätökseen.

Vahva omaisuuserien laatu ja joitakin heikkouksia

Analyytikot ennakoivat, että suurimman osan maiden pankkien omaisuuserien laatu pysyy vakaana, vaikka liikekiinteistöjen, rakennussektorin, vähittäismyynnin ja kuluttajaluottojen alueilla on havaittu joitakin heikkouksia.

"Emme odota, että ohjauskorkojen pienellä leikkauksella olisi huomattavaa vaikutusta omaisuuserien laatuun. Tämä johtuu siitä, että alennus on ollut suhteellisen vähäinen ja koronnousu on vaikuttanut vain lievästi useimpiin sektoreihin. Matala työttömyysaste ja varovainen lainananto ovat myös edesauttaneet vaikutusten rajoittamisessa", Forster totesi. "Koronnousun kielteiset vaikutukset voivat kuitenkin vielä toteutua keskipitkällä aikavälillä, erityisesti maissa, joissa vaihtuvakorkoisten lainojen osuus on suuri. Odotamme, että korkojen asteittainen alentaminen edelleen pienentää riskiä omaisuuserien laadun heikkenemisestä."

Euroalueen pankit tarjoavat houkuttelevia osinkoja ja osakkeiden takaisinostoja

Yhtenä syynä pankkiosakkeiden houkuttelevuuteen ovat pankkien takaisinostosuunnitelmat. "Ne mahdollistavat merkittävien pääomamäärien palauttamisen osakkeenomistajille ilman, että liiketoiminta vaarantuu", totesivat Lazard Asset Managementin analyytikot 17. heinäkuuta julkaisemassaan raportissa alaa koskevista näkymistä.

"Eurooppalaiset pankit tuottavat nyt enemmän vapaata kassavirtaa, mikä mahdollistaa runsaat osingonmaksut ja osakkeiden takaisinostot", arvioi Morningstarin Scholtz. "Vapaan kassavirran paraneminen on seurausta paremmasta kannattavuudesta ja pienemmistä lisäpääomatarpeista."

Unicredit ja Intesa tutkassa

Monet sijoittajat seuraavat italialaisten pankkien, kuten Unicreditin ja Intesa Sanpaolon, vuoden puolivälin tuloksia, sillä näiden osakkeet ovat tuottaneet paremmin kuin alan vertaisyritykset vuoden 2024 ensimmäisellä puoliskolla.

Morningstar DBRS ennakoi, että italialaisten pankkien toisen vuosineljänneksen tulokset tukevat vahvaa tuloskehitystä, vaikkakin nettokorkotuotot (NII) voivat hieman hidastua. Hidastumisen pääsyyt ovat korkojen lasku, pienemmät lainamäärät, suuremmat rahoituskustannukset ja mahdollisesti myös kasvaneet luottotappiovaraukset, jotka kuvastavat omaisuuserien laadun heikentymistä.

"Näkemyksemme mukaan NII:n pitäisi pysyä vahvana vuoden 2024 toisella neljänneksellä, koska keskimääräiset kaupalliset korkomarginaalit todennäköisesti pysyvät korkeampina kuin vuoden 2023 vastaavana ajanjaksona. Lisäksi nettopalkkiotuottojen hyvä kehitys sekä kustannusten hallinta lieventävät NII:n negatiivisia vaikutuksia", sanoo Andrea Costanzo, Morningstar DBRS:n Euroopan rahoituslaitosten varatoimitusjohtaja.

"Korkeiden korkojen ja taloudellisen toiminnan hidastumisen vuoksi on todennäköistä, että uudet järjestämättömät saamiset (NPE) lisääntyvät. Tämän seurauksena, yhdessä uusien lainojen myöntämisen vähenemisen kanssa, varojen laatu saattaa heiketä. Tällä hetkellä Morningstar DBRS odottaa yleisesti, että maksukyvyttömyysasteet pysyvät suhteellisen alhaisina, alle maailmanlaajuisen finanssikriisin aikana koettujen tasojen", hän lisäsi.

Korkea julkinen velka on vastatuuli Italian pankeille

Italian pankkijärjestelmä on yhä herkempi markkinoiden volatiliteetille verrattuna muihin eurooppalaisiin pankkeihin, mikä johtuu maan suuresta julkisesta velasta, joka vaikuttaa valtion luottoluokitukseen. Italian keskuspankin tuoreimpien tietojen mukaan maan julkinen velka kohosi toukokuussa 2,919 biljoonaan euroon, joka on 13,3 miljardia euroa enemmän kuin edellisen kuukauden aikana, lähestyen kolmen biljoonan euron rajapyykkiä.

Kesäkuu korosti tätä haavoittuvuutta, kun BTP-Bund-erot laajenivat eurovaalien ja Ranskan parlamenttivaalien jälkeen.

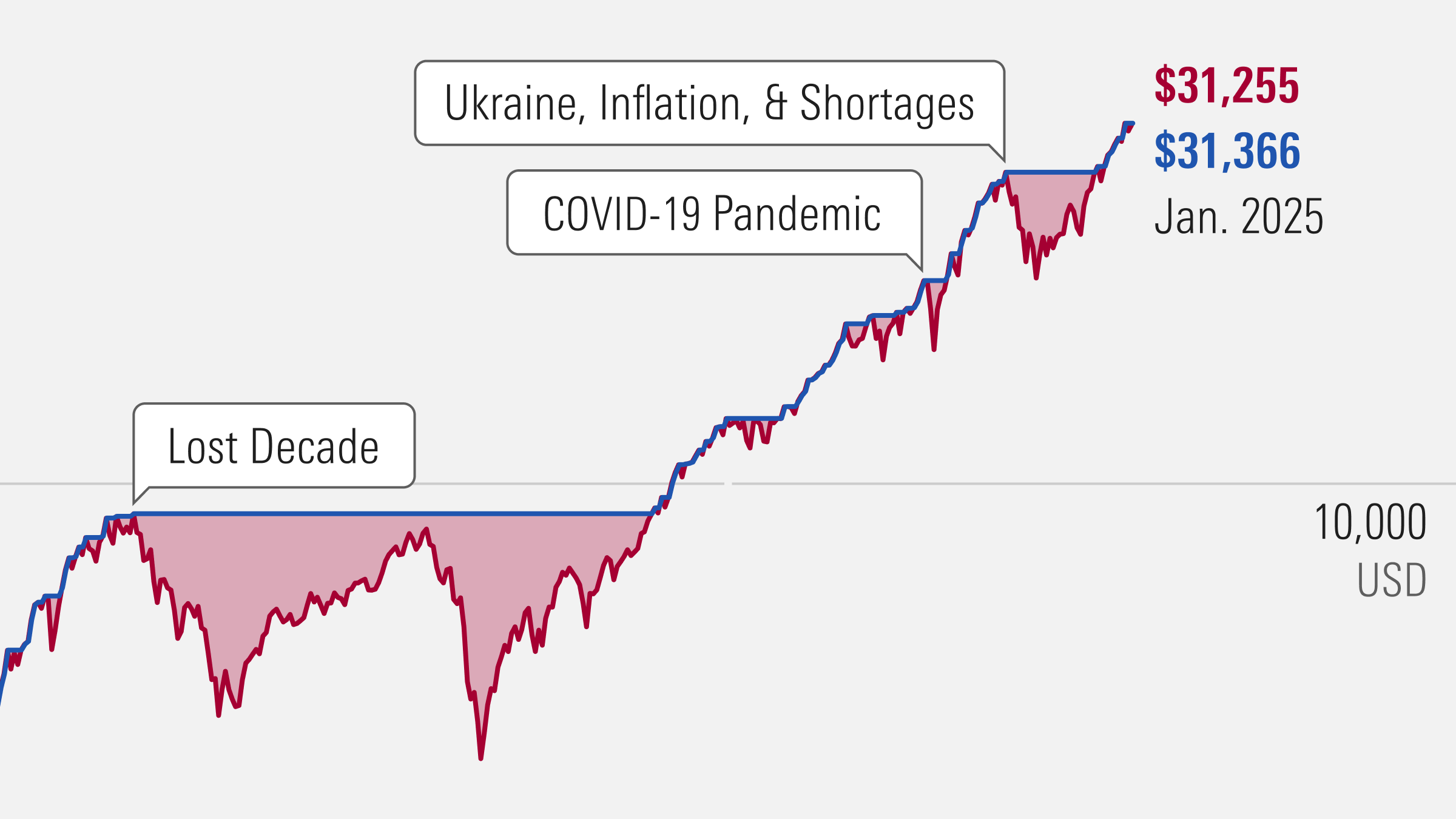

Eurooppalaiset pankit voivat vielä nousta

Euroopan pankkisektori on saavuttamassa vuoden korkeimpia arvoja ja toipunut pääosin Ranskan vaalien ensimmäisen kierroksen aiheuttamista tappioista. Sijoittajien näkemykset ovat yhä positiivisia.

"Näemme edelleen potentiaalia merkittävään kasvuun keskipitkällä aikavälillä ja suhtaudumme optimistisesti tulevaan tuloskauteen. Uskomme kuitenkin, että viimeaikaiset kehityssuunnat ja odotukset tulevista korkojen laskuista voivat edelleen koetella pankkien kykyä kestää mahdollisia NII pettymyksiä tai 'laadultaan heikkoa hakkaamista'", toteaa Generali Asset Managementin aktiivisten osakkeiden johtaja Luca Finà.

"Koska korkohuippu on takana ja tuottojen kasvu on hidastunut verrattuna kahteen edelliseen vuoteen, kaikki katseet kohdistuvat nettokorkotuottoihin ja siihen, pystyvätkö palkkiot kompensoimaan korkojen laskun vaikutuksia erityisesti Etelä-Euroopassa", hän lisäsi.

Schrodersin European Large Cap -analyytikko Justin Bisseker totesi 19. heinäkuuta Morningstarille lähettämässään muistiossa, että toisella neljänneksellä ei pitäisi odottaa suuria yllätyksiä, koska "korkojen laskun vaikutukset ovat vasta alkaneet ja analyytikot ovat jo huomioineet ne ennusteissaan".

Hän lisäsi, että he odottavat vahvaa tuloskehitystä investointipankkitoiminnan segmentissä, vaikka vähemmän voimakasta kuin Yhdysvalloissa. Myös palkkiotuottojen kehitys saattaa ylittää odotukset, "mikä viittaa siihen, että tulot ylittävät ennusteet ennemmin kuin alittavat ne".

"Kaiken kaikkiaan eurooppalaisten pankkien kannattavuus on parantunut merkittävästi viime vuosina korkojen nousun ansiosta. Ellei korkojen odottamaton jyrkkä lasku tai syvä taantuma yllätä, tämä positiivinen kehitys näyttää jatkuvan," Bisseker lisäsi.