Megasuurten teknologiaosakkeiden ralli on laantunut huikean nousun jälkeen. Viimeisin romahdus tuli talouden näkymiä koskevien uusien pelkojen myötä. Vaikka useimmat taloustieteilijät pitävät taantuman riskiä pienenä ja Yhdysvaltain keskuspankin korkoleikkaukset ovat odotettavissa, suurin haaste on yhä korkealle kohonneiden osakkeiden ja koko markkinan arvostustaso.

Konepellin alla tapahtuva rotaatio tarkoittaa, että sijoittajat siirtyvät pois äskettäin menestyneistä sijoituskohteista kohti niitä, jotka ovat jääneet suorituskyvyltään jälkeen. Tässä yhteydessä on havaittavissa laajamittainen siirtyminen kasvuosakkeista arvo-osakkeisiin.

Osakemarkkinoiden pullbackit

Teknologiaosakkeet ovat hallinneet markkinoita viimeisen kahden vuoden ajan. Vuoden 2022 karhumarkkinoiden jälkeen, 22. lokakuuta, Morningstar US Market Index on noussut 54,1 prosenttia viimeisimpään huippuunsa 16. heinäkuuta 2024 mennessä. Samaan aikaan teknologiaosakkeet ovat nousseet 109,5 prosenttia, mikä on yli kaksinkertainen kasvu markkinoiden keskimääräiseen kasvuun verrattuna, ja ne edustavat 25,3 prosenttiyksikköä markkinoiden kokonaistuotosta. Viestintäpalvelut, toiseksi suurin kasvun ala, ovat lisänneet 6 prosenttiyksikköä.

Teknologiaosakkeet ovat laskeneet 8,5 % heinäkuun huipun jälkeen, kun taas koko osakemarkkinat ovat menettäneet 1,6 %. Tänä aikana teknologiasektori on pienentänyt markkinoiden kokonaistuottoja 2,9 prosenttiyksiköllä, mikä on yli viisinkertainen lasku muihin sektoreihin verrattuna.

"Tänä kesänä on havaittu, että sijoittajat ovat siirtyneet tekoälysektoreista ja -osakkeista enemmän puolustuskykyisiin sektoreihin ja osakkeisiin, jotka eivät ole pysyneet markkinoiden nousun tahdissa", toteaa Dave Sekera, Morningstarin Yhdysvaltain markkinoiden vanhempi strategi.

Yleisesti sijoittajat ovat pitäneet monia tekoälyyn liittyviä pelejä yliarvostettuina ja ylimitoitettuina. Kun suurten tekoälyosakkeiden arvostukset kohosivat, arvo- ja pienikokoisten osakkeiden arvostukset näyttäytyivät entistä vetovoimaisempina. Tänä vuonna olemme nähneet, että arvo-osakkeet ja pienet osakkeet ovat saavuttaneet aliarvostetuimmat tasot verrattuna markkinoiden yleiseen arvostukseen viimeisen kymmenen vuoden aikana.

Tekoäly johtaa tietä alaspäin johdettuaan tietä ylöspäin

Suuret tekoälyyritykset, jotka vetivät markkinoiden nousua lokakuusta 2022 heinäkuuhun 2024, ovat nyt samat yritykset, jotka ovat aiheuttaneet markkinoiden laskun viimeisen puolentoista kuukauden aikana.

Nvidia (NVDA), jonka arvo nousi yli 900 prosenttia vuoden 2022 alimmasta pisteestä vuoden 2024 huippuunsa, vaikutti 7,9 prosenttiyksikköä koko markkinoiden nousuun, mikä on suurin panos kaikista yksittäisistä osakkeista. Markkinoiden huipun jälkeen sen arvo on laskenut 15,9 prosenttia, mikä on vähentänyt markkinoiden tuottoa 0,9 prosenttiyksikköä, eniten yksittäisistä osakkeista.

Kuusi seitsemästä suurimmasta markkinarallin edistäjästä ovat nyt suurimpia laskijoita. Neljän kärki on pysynyt ennallaan: Nvidia, Microsoft (MSFT), Alphabet (GOOGL) ja Apple (AAPL). Myös Amazon (AMZN) ja Broadcom (AVGO) kuuluvat tähän ryhmään. Meta Platforms (META), joka oli rallin viidenneksi suurin vaikuttaja, on kasvanut 3,1 prosenttia huippunsa jälkeen.

Janus Hendersonin multiasset-hallinnan johtaja Adam Hetts huomauttaa, että tekoäly ei ole "yön yli tapahtuva pelimuutos". "Se vie aikaa", hän sanoo ja näkee markkinoiden vuorottelun terveenä kehityksenä. "Voimme olla kiitollisia siitä, että tekoälyn tarina on vain yksi osa laajempaa, tärkeämpää tarinaa: pehmeä lasku on käynnissä ja koronalennukset ovat tulossa, mikä tukee laajempia markkinoita, jotka eivät ole riippuvaisia ainoastaan tekoälytrendistä."

Markkinoiden viimeisimmän huipun jälkeen suurimman kasvun ovat kokeneet UnitedHealth Group (UNH), jonka arvo on noussut 16,2 %, ja Berkshire Hathaway (BRK.B), jonka arvo on noussut 9,8 %. Molemmat yhtiöt ovat vaikuttaneet markkinoiden tuottoon 0,14 prosenttiyksikön verran. Kolme seuraavaksi suurinta kasvattajaa ovat AbbVie (ABBV), Johnson & Johnson (JNJ) ja Coca-Cola Company (KO), joiden osakkeiden arvot ovat nousseet yli 10 % edellisen markkinahuipun jälkeen.

Arvo-osakkeet nousevat suosioon, kun taas kasvuosakkeet ovat laskussa.

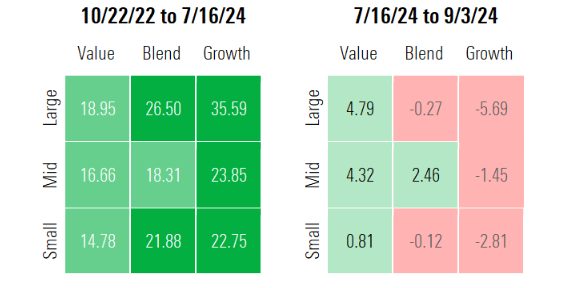

Kasvuosakkeet ylittivät arvo- ja sekoitusosakkeiden tuotot markkinarallin aikana, mutta ovat sittemmin jääneet niiden taakse. Erityisesti suurten kasvuosakkeiden, kuten Nvidian ja Amazonin, on havaittu kokevan suurinta volatiliteettia.

Arvo-osakkeet ovat osoittautuneet vakaammiksi, kasvaen 18,3 % vuodessa rallin aikana ja 4,4 % sen päätyttyä. Sektoriosakkeisiin, joihin lukeutuvat Microsoft, Alphabet, Apple, Meta ja Broadcom, on kirjattu 26,2 %:n vuosittainen kasvu nousukaudella ja 0,8 %:n lasku sen jälkeen.

”Small-cap-osakkeiden pitäisi menestyä hyvin, kun korot laskevat ja Fed keventää rahapolitiikkaa”, Sekera toteaa. Samaan aikaan ”arvo-osakkeiden, jotka jäivät taka-alalle tekoälyosakkeiden ostoryntäyksessä, pitäisi suoriutua paremmin talouden hidastuessa.”

US Equity Stylebox Performance