Kahden vuoden kestävän korkeiden korkojen jälkeen Jerome Powellin johtama Yhdysvaltain keskuspankki, Federal Reserve, on nyt siirtymässä kevyempään rahapolitiikkaan. Fedin keskiviikkona tekemä päätös tarkoittaa, että tärkein taistelu korkeaa inflaatiota vastaan on voitettu, ja jäljellä on vain siivoaminen.

Fed laski syyskuun kokouksessaan ohjauskorkoaan 4,75-5,00 prosenttiin aiemmasta 5,25-5,50 prosentista. Markkinat olivat jakautuneet sen suhteen, pitäisikö Fedin valita tavanomainen 25 peruspisteen leikkaus vai 50 peruspisteen leikkaus. Lopulta Fed päätyi suurempaan 50 peruspisteen leikkaukseen. Tämä ei kuitenkaan tarkoita, että Fed olisi yrittänyt aiheuttaa markkinoille shokin.

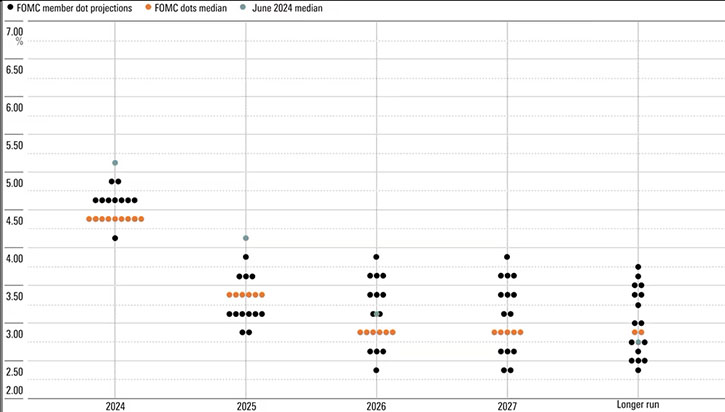

FOMC:n päivitetyt ennusteet viittaavat siihen, että Fed aikoo siirtyä asteittaisempaan tahtiin tulevissa kokouksissa, mukaan lukien 25 peruspisteen leikkaus vuoden 2024 kahdessa viimeisessä kokouksessa. Lisäksi Fedin ennusteet edellyttävät, että vuoden 2025 lopussa korko on 3,25-3,50 prosenttia. Vaikka tämä on melkoinen pudotus aiemmista ennusteista, joiden mukaan vuoden 2025 loppuun mennessä korko olisi 4,00-4,25 prosenttia, se on kuitenkin askeleen korkeampi kuin markkinoiden viimeaikaiset odotukset, joiden mukaan liittovaltion rahastojen korko olisi 2,75-3,00 prosenttia vuoden 2025 loppuun mennessä.

Itse asiassa Fed viittaa siihen, että markkinoilla on jo runsaasti odotuksia koronlaskuista, eikä näitä odotuksia tarvitse (toistaiseksi) laskea entisestään.

Korko-odotukset ovat joukkovelkakirjojen tuottojen tärkein ajuri. Kun odotukset koronleikkauksista ovat lisääntyneet, valtion kahden vuoden joukkovelkakirjalainan tuotto on laskenut syyskuun puolivälissä 3,6 prosenttiin vuoden 2024 heinäkuun lopun 4,5 prosentista. Myös valtion 10 vuoden joukkovelkakirjalainan tuotto on laskenut noin 50 peruspistettä kyseisenä ajanjaksona. Tällä on merkitystä, koska joukkovelkakirjalainojen tuottojen taso koko käyrällä on jopa tärkeämpi kuin liittovaltion rahastojen korko, kun määritetään rahapolitiikan kokonaisvaikutusta talouteen.

Joukkovelkakirjojen tuotot eivät juurikaan muuttuneet tämänpäiväisen päätöksen jälkeen, mikä osoittaa Fedin halun olla järkyttämättä markkinoiden nykyisiä odotuksia.

Tämä herättää kuitenkin kysymyksen: miksi markkinat ja Fed ovat siirtyneet niin jyrkästi ajattelemaan, että aggressiivisemmat koronlaskut olisivat tarpeen? Viime kuukausina on saatu jatkuvasti lieviä inflaatiotietoja. Powell totesi, että PCE-inflaatio todennäköisesti nousee elokuussa 2,2 prosenttiin edellisvuodesta, mikä on lähes linjassa Fedin 2 prosentin tavoitteen kanssa. Samaan aikaan työmarkkinat ovat herättäneet huolta, sillä työttömyysaste on noussut yli 0,5 prosenttiyksikköä viimeisten 12 kuukauden aikana, ja työllisyyden kasvu on hidastunut muualla kuin maataloudessa. Taloudellinen toimeliaisuus kasvaa edelleen hyvää vauhtia BKT-tietojen mukaan, mutta Beige Book -kyselystä saadut anekdoottiset tiedot ovat huolestuttavampia.

Kaiken kaikkiaan Powell totesi, että 'työllisyys- ja inflaatiotavoitteiden saavuttamiseen liittyvät riskit ovat tasapainossa', kun korkea inflaatio on ollut suurin huolenaihe viimeisten kahden tai kolmen vuoden ajan. Tämä tarkoittaa, että jatkuva huoli inflaation palaamisesta Fedin 2 % tavoitteeseen (mikä edellyttäisi rajoittavan korkotason nostamista) on yhtä tasapainossa kuin huoli siitä, että talous ja työmarkkinat voivat ajautua taantumaan (mikä edellyttäisi matalampia korkoja). Kun nämä kaksi tekijää ovat tasapainossa, se edellyttää korkoa, joka on paljon lähempänä sen 'neutraalia' tasoa. Tarkka neutraali taso on epävarma, mutta Fedin virkamiesten mukaan sen uskotaan olevan noin 2-3 %. 50 peruspisteen leikkaus on järkevämpää, kun otetaan huomioon suuri ero 2-3 % neutraalin koron ja jo olemassa olevan 5 % yläpuolella olevan liittovaltion ohjauskoron välillä.

Mielestämme korko seuraa todennäköisesti FOMC:n nykyisten ennusteiden mukaista polkua ainakin vuoden 2025 loppuun saakka. Tämän rahapoliittisen kevennyksen määrän pitäisi riittää pitämään talouden poissa taantumasta. Työttömyyden kasvu ei mielestämme ole hälyttävää. Ottaen huomioon, että BKT kasvaa edelleen tasaisesti, on vaikeaa uskoa, että työmarkkinat syöksyisivät spontaanisti jyrkänteeltä alas. Tämän pitäisi pitää Fedin leikkaukset maltillisempana tulevissa kokouksissa.